Le Private Equity, un levier stratégique pour accompagner la croissance des entreprises non cotées

À travers cette page, nous vous offrons une immersion approfondie dans l’univers du capital-investissement. Vous y trouverez des analyses détaillées des principes fondamentaux du Private Equity, une présentation des différents segments qui le composent — du capital-risque (venture capital) destiné aux jeunes entreprises innovantes, au capital-développement pour les sociétés en pleine expansion, en passant par le capital-transmission (buyout) et le capital-retournement (distressed capital) pour les entreprises en difficulté.

Nous mettons également en lumière les principaux acteurs de cet écosystème : sociétés de gestion, investisseurs institutionnels, family offices, et autres intervenants clés qui façonnent ce marché dynamique.

Enfin, vous découvrirez comment investir de manière optimale dans le Private Equity : ses avantages distinctifs pour les investisseurs privés, les leviers de performance qu’il offre, ainsi que les solutions d’investissement sur-mesure proposées par Altaroc pour maximiser vos rendements. Que vous soyez un investisseur novice ou expérimenté, cette page vous accompagne pas à pas pour comprendre, analyser et saisir les opportunités offertes par le Private Equity.

Private Equity, définition, principes et risques associés

Qu’est-ce que le Private Equity ?

Le Private Equity, ou capital-investissement, désigne une stratégie d’allocation de capitaux dans des entreprises non cotées en bourse. L’objectif principal est de financer leur croissance, leur transformation ou leur redressement. Contrairement aux placements traditionnels, le Private Equity offre aux investisseurs l’opportunité de s’impliquer activement dans le développement stratégique des entreprises, souvent sur le long terme, avec pourfinalité la réalisation d’une plus-value significative lors de la cession des participations.

Cependant, cette classe d’actifs comporte des risques spécifiques. L’absence de cotation publique réduit la liquidité des investissements, rendant la revente plus complexe. De plus, les performances ne sont pas garanties : les entreprises financées peuvent ne pas atteindre les objectifs fixés, voire échouer, ce qui peut entraîner une perte partielle ou totale du capital investi.

En France, le terme Private Equity est couramment traduit par capital-investissement. Cette expression reflète fidèlement l’activité qui consiste à investir dans des entreprises non cotées, afin de soutenir leur développement, leur expansion ou leur restructuration. Bien que les deux termes soient interchangeables, l’usage de l’anglais reste fréquent dans les milieux financiers internationaux, tandis que le terme français est privilégié dans les contextes réglementaires et institutionnels.

Différences entre Private Equity et investissement en bourse

Le Private Equity et l’investissement en bourse se distinguent par plusieurs éléments clés :

- Private Equity : Investissement dans des entreprises non cotées, souvent en phase de croissance, de transmission ou de redressement.

- Bourse : Acquisition d’actions d’entreprises cotées sur des marchés publics.

- Private Equity : Les investissements sont généralement peu liquides, avec un horizon de placement de 5 à 10 ans avant la sortie.

- Bourse : Les actions peuvent être achetées et revendues facilement, offrant une liquidité immédiate.

- Private Equity : Les investisseurs (les fonds) jouent souvent un rôle actif dans la gestion et la stratégie des entreprises, via des sièges au conseil d’administration ou des décisions opérationnelles.

- Bourse : Les investisseurs exercent une influence limitée sur la gouvernance des sociétés cotées.

- Private Equity : Offre des opportunités d’investissement moins accessibles mais potentiellement plus lucratives, en contrepartie d’un risque plus élevé et d’un engagement à long terme.

Ce type d’investissement comporte des risques significatifs liés à la volatilité des performances, à la conjoncture économique, ainsi qu’à des facteurs propres à chaque entreprise.

- Bourse : Rendements plus modérés mais avec une gestion du risque plus facile grâce à la liquidité des actifs. Cependant, les marchés publics restent soumis à des fluctuations parfois importantes dues à des facteurs économiques ou géopolitiques.

Les risques associés au Private Equity

Investir dans le Private Equity peut offrir des rendements attractifs, mais cela s’accompagne de plusieurs risques à ne pas négliger :

Toutes les entreprises financées ne réussissent pas. Certaines peuvent rencontrer des difficultés financières pouvant entraîner une perte partielle ou totale de l’investissement.

Contrairement aux actions cotées, les parts de Private Equity ne peuvent pas être revendues facilement. L’horizon d’investissement est généralement de 5 à 10 ans, ce qui nécessite une patience importante et une capacité à immobiliser des fonds sur le long terme.

Les investisseurs en Private Equity peuvent être exposés à un nombre limité de sociétés, ce qui augmente le risque en cas de contre-performance d’une ou plusieurs d’entre elles.

L’implication active des investisseurs dans la gestion des entreprises peut être un atout, mais elle expose également à des risques liés à des décisions stratégiques inadaptées ou à des erreurs de gestion.

Les 4 segments du Private Equity

Le Venture Capital : Financer l’innovation à ses débuts

Le Venture Capital (capital-risque) est une branche spécifique du Private Equity qui cible des entreprises naissantes ou très jeunes, généralement positionnées sur des secteurs innovants tels que la technologie, les biotechnologies ou les énergies renouvelables. Ces entreprises sont souvent en phase de démarrage (early stage) et, bien qu’elles présentent un fort potentiel de croissance, elles ne sont pas encore rentables au moment de l’investissement.

Les fonds de Venture Capital interviennent pour financer les premières étapes du développement :

- Recherche et développement de produits ou services innovants,

- Prototypage et tests de marché,

- Mise sur le marché et premières campagnes de commercialisation.

Ce type d’investissement est associé à un niveau de risque élevé en raison de l’incertitude qui entoure la viabilité des projets financés. Le taux d’échec des start-ups reste important, mais les succès peuvent générer des retours sur investissement exceptionnels, compensant les pertes sur d’autres projets. En plus de l’apport financier, les investisseurs en capital-risque jouent souvent un rôle actif dans la stratégie et la gouvernance des entreprises, en apportant leur expertise sectorielle et leur réseau professionnel pour maximiser les chances de succès.

Le Growth Capital : Accélérer la croissance des entreprises établies

Le Growth Capital (ou capital-développement)s’adresse à des entreprises existantes, bien établies sur leur marché, et souvent déjà rentables ou proches de l’équilibre financier. Ces sociétés ont démontré la viabilité de leur modèle économique et disposent d’une base solide pour envisager une expansion stratégique.

Ce type de financement vise à accompagner les entreprises dans une nouvelle phase de croissance, en leur fournissant les ressources nécessaires pour :

- Lancer de nouveaux produits ou services,

- Se développer à l’international en pénétrant de nouveaux marchés,

- Investir dans des infrastructures ou des technologies pour accroître leur compétitivité,

- Réorganiser ou optimiser leur structure opérationnelle pour soutenir l’expansion.

Les investisseurs en Growth Capital prennent généralement des participations minoritaires au capital de l’entreprise. Cette approche permet de renforcer la structure financière sans pour autant en modifier le contrôle, laissant ainsi aux dirigeants historiques la main sur la gestion quotidienne. Outre l’apport en capitaux, ces investisseurs offrent souvent un accompagnement stratégique, en mettant à disposition leur réseau, leur expertise sectorielle, ainsi que des conseils en gouvernance pour soutenir la croissance à long terme. Bien que le risque soit généralement moins élevé qu’en Venture Capital, il subsiste une incertitude liée à la capacité de l’entreprise à réussir sa transformation ou son expansion, notamment dans des contextes de forte concurrence ou de changements de marché.

Le Leveraged Buy-Out (LBO) : Acquisition d'entreprises via effet de levier

Le Leveraged Buy-Out (LBO) est une stratégie d’acquisition d’entreprises matures et rentables, reposant sur un montage financier combinant fonds propres et endettement(effet de levier ou leverage). Cette structure permet aux investisseurs de maximiser la rentabilité de l’opération en utilisant la capacité d’autofinancement de l’entreprise acquise pour rembourser progressivement la dette contractée.

Les fonds de Private Equity jouent un rôle central dans ce type de transactions. Au-delà de l’acquisition, ilss’engagent activement dans :

- La restructuration organisationnelle pour améliorer l’efficacité opérationnelle,

- L’optimisation de la performance financière grâce à des leviers tels que la réduction des coûts, l’amélioration des marges, ou la rationalisation des processus,

- La mise en place de nouvelles stratégies de croissance pour augmenter la valeur de l’entreprise avant sa revente (exit).

Le LBO est fréquemment utilisé dans le cadre de :

- La transmission d’entreprises familiales, où les actionnaires souhaitent céder tout ou partie de leur capital tout en assurant la continuité de l’activité,

- Des opérations de croissance externe, en intégrant des entreprises complémentaires pour renforcer la position sur le marché,

- Des reprises par les cadres (Management Buy-Out – MBO) ou des acquisitions conduites par des équipes externes (Management Buy-In – MBI).

Bien que le LBO cible des entreprises à la situation financière solide, cette stratégie comporte des risques spécifiques liés à l’endettement élevé. Une mauvaise gestion de la dette ou des performances inférieures aux prévisions peuvent compromettre la rentabilité de l’opération et, dans les cas extrêmes, mettre en péril la viabilité de l’entreprise.

Le Turnaround : Redresser des entreprises en difficulté pour créer de la valeur

Le Turnaround, ou capital-retournement,est une stratégie d’investissement visant à acquérir des entreprises en difficulté financière mais présentant un potentiel de redressement significatif. Ces entreprises peuvent être confrontées à des problèmes variés : surdendettement, déclin de compétitivité, mauvaise gestion ou chocs conjoncturels. Cependant, elles disposent souvent de fondations solides – qu’il s’agisse d’actifs stratégiques, d’une marque forte, ou d’un positionnement de marché différenciant – qui justifient l’engagement des investisseurs.

Les fonds de Private Equity spécialisés dans le Turnaround injectent des capitaux frais pour :

- Restructurer financièrement l’entreprise, en renégociant ou en effaçant partiellement les dettes existantes,

- Réorganiser l’activité en optimisant les processus opérationnels,

- Redéfinir la stratégie commerciale afin de restaurer la compétitivité et la rentabilité.

Ce type d’investissement exige une gestion experte et une approche rigoureuse pour identifier les leviers de transformation. Les fonds interviennent souvent en proximité avec les équipes dirigeantes, voire en remplaçant la direction en place, afin de piloter le redressement. L'objectif est de transformer des situations complexes en opportunités de création de valeur sur le moyen à long terme. Bien que le potentiel de rendement puisse être important, le Turnaround est l’un des segments du Private Equity les plus risqués. La réussite dépend de la capacité à mettre en œuvre des plans de redressement efficaces, souvent dans des délais contraints et sous forte pression financière.

Le Private Equity en quelques chiffres

Notre stratégie d'investissement chez Altaroc : Focus sur le Buyout et le Growth Capital

Chez Altaroc, nous avons fait le choix stratégique de concentrer l’ensemble de nos gammes d’investissement sur deux segments clés du Private Equity : le Buyout et le Growth Capital.Ces deux segments présentent le meilleur équilibre entre risque et rendement, offrant ainsi des opportunités d’investissement attractives pour nos clients.

Cette sélection rigoureuse reflète notre engagement à offrir à nos investisseurs des solutions performantes et maîtrisées, alignées sur des stratégies de croissance durable et de création de valeur à long terme.

Les grands acteurs du Private Equity

Les Sociétés de Gestion (General Partners - GPs) : Pilier stratégique du Private Equity

Les sociétés de gestion, également appelées General Partners (GPs), jouent un rôle central dans l’écosystème du Private Equity. Elles sont responsables à la fois de la levée de fonds auprès des investisseurs (Limited Partners - LPs) et de la gestion active de ces capitaux. Leur mission consiste à identifier, sélectionner et investir dans des entreprises non cotées présentant un potentiel de croissance, puis à les accompagner dans leur développement pour créer de la valeur avant de procéder à la cession des participations (exit),générant ainsi des rendements pour leurs investisseurs.

Les Investisseurs (Limited Partners - LPs) : Fournisseurs de capitaux dans le Private Equity

Les investisseurs, appelés Limited Partners (LPs), sont les principaux pourvoyeurs de capitaux des fonds de Private Equity. Ils délèguent la gestion de ces fonds aux General Partners (GPs), qui sélectionnent, investissent et pilotent les entreprises en portefeuille.

Les LPs peuvent être issus de divers horizons,tels que :

- Institutions financières (banques, sociétés d’investissement),

- Fonds de pension cherchant à optimiser les rendements pour leurs bénéficiaires,

- Compagnies d’assurance diversifiant leurs portefeuilles d’actifs,

- Family offices gérant des patrimoines privés importants,

- Investisseurs individuels fortunés (High Net Worth Individuals) souhaitant accéder à des opportunités d’investissement non cotées.

Les LPs jouent un rôle généralement passif dans la gestion des fonds. Ils ne participent pas aux décisions opérationnelles ou stratégiques des investissements, se reposant sur l’expertise des GPs pour maximiser la performance de leur capital investi.

Les Entreprises non cotées : bénéficiaires des investissements en Private Equity

Les entreprises non cotées sont les principales bénéficiaires des investissements en Private Equity. Ces sociétés, qu’elles soient en phase de croissance, de développement ou de redressement, recherchent des capitaux pour financer leurs projets stratégiques. Le recours au Private Equity leur permet de lever des fonds en dehors des marchés boursiers traditionnels, tout en bénéficiant d’un accompagnement sur-mesure pour maximiser leur potentiel.

Les différents véhicules pour investir en Private Equity

Qu’est ce qu’un fonds de Private Equity ?

En Private Equity, les capitaux sont investis par l’intermédiaire de fonds à durée de vie limitée, généralement compris entre 8 et 12 ans. Ces fonds sont conçus pour regrouper les montants levés auprès des investisseurs institutionnels, des family offices ou d’investisseurs avertis, et les déployer progressivement dans des entreprises non cotées présentant un fort potentiel de croissance ou de transformation.

Ces fonds sont par nature illiquides, impliquant des engagements financiers importants et une immobilisation des capitaux sur le long terme. En raison de ces caractéristiques, ils sont principalement accessibles à des investisseurs qualifiés capables de supporter des risques plus élevés et des horizons de placement prolongés.

La gestion de ces fonds est assurée par des équipes de professionnels expérimentés, réunis au sein de sociétés de gestion(General Partners - GPs). Ces derniers disposent d’un mandat exclusif pour identifier des opportunités d’investissement, accompagner les entreprises en portefeuille et optimiser la performance des actifs jusqu’à leur cession.

Pour limiter les risques et maximiser les rendements, un fonds de Private Equity adopte généralement une stratégie de diversification. Il investit dans un portefeuille de 15à 70 entreprises indépendantes, réparties sur différents secteurs, zones géographiques ou stades de développement. Cette approche permet d’équilibrer les performances globales du fonds, en compensant les éventuelles contre-performances par les succès des entreprises les plus performantes.

Le fonctionnement d'un fonds de Private Equity

Qu’est ce qu’un fonds de fonds en Private Equity ?

Définition d'un fonds de fonds

Un fonds de fonds en Private Equity est un véhicule d’investissement qui ne finance pas directement des entreprises non cotées, mais qui investit dans une sélection de fonds de Private Equity gérés par différents General Partners (GPs). Cette structure permet aux investisseurs d’accéder, via un seul véhicule, à une diversification géographique, sectorielle et stratégique plus large que s’ils investissaient dans un seul fonds.

La stratégie des fonds de fonds vise à réduire les risques liés aux performances individuelles des fonds sous-jacents tout en permettant aux investisseurs d’entrer sur des marchés souvent inaccessibles directement, en raison des montants minimums requis ou de la sélectivité des fonds. En regroupant plusieurs fonds dans un portefeuille unique, le fonds de fonds offre une exposition à diverses classes d’actifs et à des stratégies variées (Buyout, Growth, Venture, etc.).

Les objectifs d’un fonds de fonds en Private Equity

Les principaux objectifs d’un fonds de fonds sont les suivants :

Les frais de gestion d’un fonds de fonds en Private Equity

Coûts directs :

Ces frais sont directement liés à la gestion du fonds de fonds lui-même. Bien que généralement inférieurs aux frais des fonds investissant en direct, ils incluent :

- Les management fees (frais de gestion), qui rémunèrent l’équipe pour la sélection et le suivi des fonds sous-jacents,

- Les frais de fonctionnement tels que les honoraires des commissaires aux comptes, les frais juridiques, les coûts liés au dépositaire et autres frais administratifs.

Ces frais couvrent la gestion opérationnelle du véhicule d’investissement et la supervision des fonds dans lesquels il investit.

Coûts indirects :

En plus des frais directs, les investisseurs supportent les frais facturés par les fonds sous-jacents dans lesquels le fonds de fonds a investi. Ces coûts incluent également des management fees et des carried interests perçus par les General Partners (GPs) des fonds de Private Equity sélectionnés.

Pourquoi investir dans le Private Equity en tant que particulier ?

Pourquoi le Private Equity est-il attractif pour les particuliers ?

Comment les particuliers peuvent-ils accéder au Private Equity ?

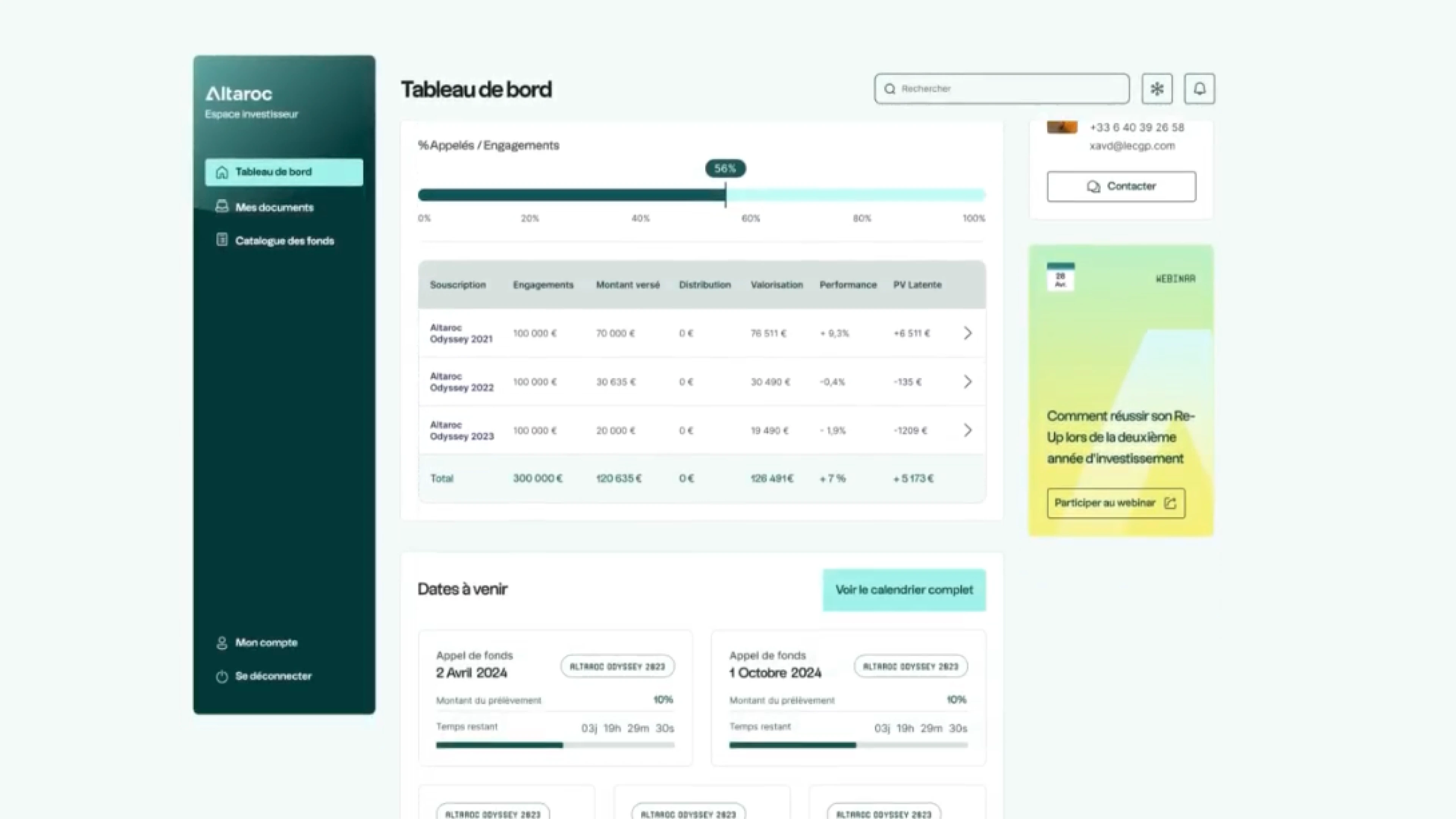

• 2 appels de fonds par an, à dates et montants fixes, dès la deuxième année, permettant une meilleure visibilité et planification financière pour nos investisseurs.

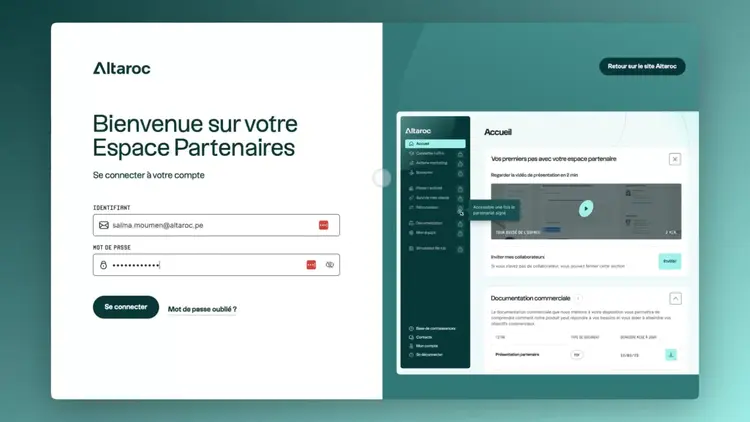

• Une souscription 100 % digitale à l’ensemble de nos gammes, réalisable en quelques minutes seulement, pour un accès simple et rapide au Private Equity.

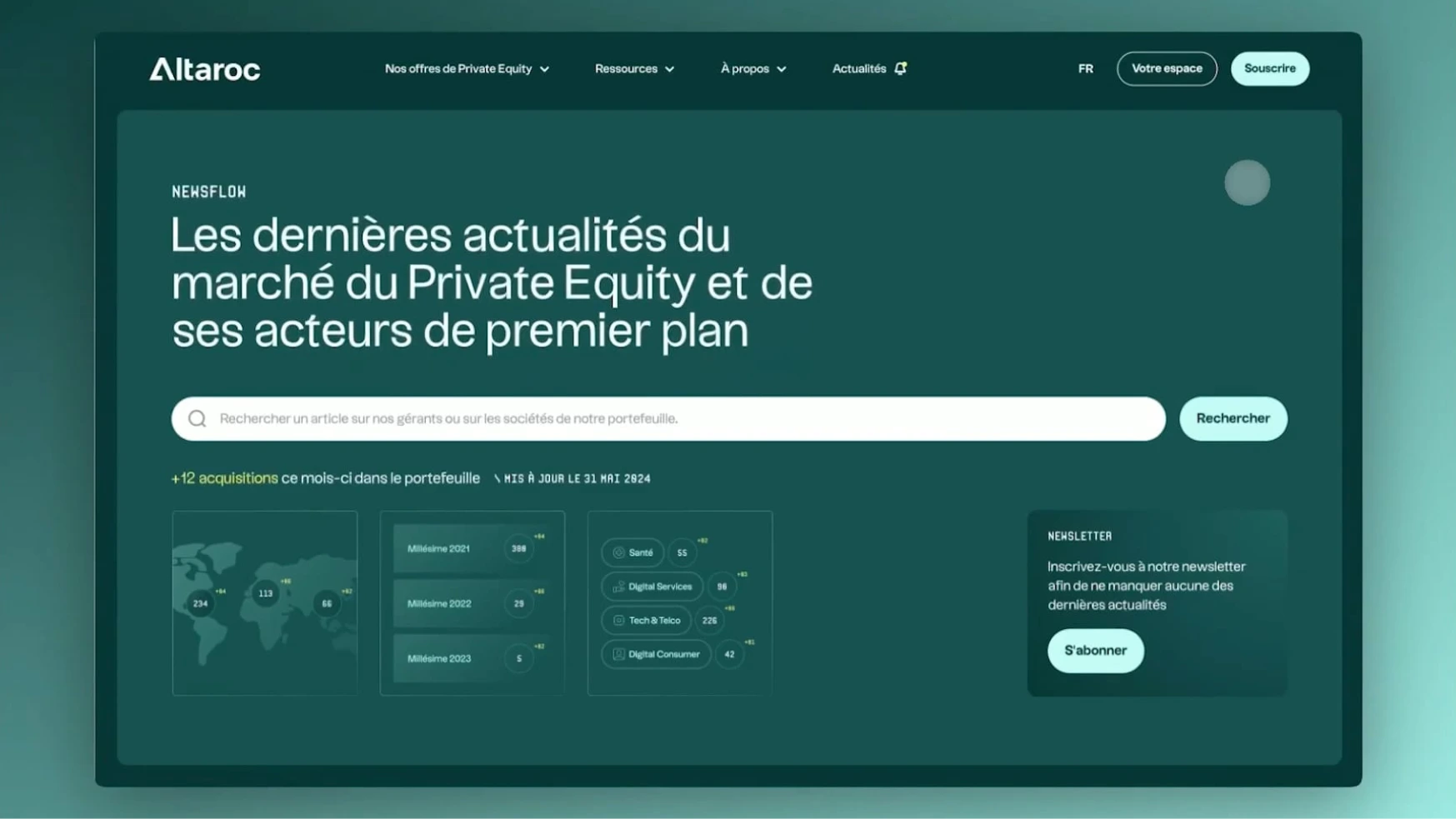

Nos partenaires et investisseurs disposent d’un espace personnel dédié, offrant un suivi en temps réel de leurs investissements, des performances et des actualités liées à leurs portefeuilles. Cette plateforme garantit une transparence totale et un accompagnement continu tout au long de l’investissement.

Tendances et perspectives du Private Equity

Les raisons de la performance du Private Equity

Les frais de gestion des fonds en portefeuille et des co-investissement s’élèvent à 1,3% pour le client Altaroc.

Ainsi, pour les engagements les plus petits le client Altaroc paye des frais consolidés à hauteur de 3,8%.

A ces frais s'ajoutent des honoraires de performances sur la partie co-investissements des portefeuilles Odyssey et Altalife qui s'élèvent à 20% des plus-values réalisées.

Discovery est une gamme dédiée aux investisseurs souhaitant découvrir le Private Equity au sein d’un cadre structuré et accessible. Elle permet de s’exposer simplement à cette classe d’actifs, grâce à une structure accessible, une sélection rigoureuse et une accessibilité adaptée, notamment via l’assurance-vie.

Odyssey est une gamme qui permet d’investir en Private Equity à partir de 100 000 €. Chaque année, elle propose un portefeuille clé en main, alliant diversification géographique et sectorielle, sélection de gérants de premier plan et ambition de performance.

Infinity est une gamme dédiée aux investisseurs institutionnels et aux grands patrimoines. Elle offre une solution clé en main pour construire un portefeuille de Private Equity international, avec un accès structuré, diversifié et fondé sur les standards institutionnels.

Né aux États-Unis, le Private Equity (ou capital-investissement en français) s’est fortement développé au cours des 40 dernières années, d’abord auprès des institutionnels tels que les fonds de pension, les compagnies d’assurance, les caisses de retraite etc. qui ont souhaité investir dans des sociétés non cotées en déléguant la gestion de leurs investissements à des sociétés de gestion spécialisées. Il consiste en une opération par laquelle un investisseur achète des titres de sociétés non cotées qui recherchent des fonds propres.

Les sociétés de gestion accompagnent et/ou améliorent la performance des entreprises dans lesquelles elles prennent des participations. Les sociétés acquises sont accompagnées pendant une durée de 5 à 7 ans, en moyenne, puis cédées avec un gain en capital cristallisé à l’occasion d’une sortie en bourse ou d’une revente, soit à des groupes industriels, soit à d’autres fonds. Les entreprises accompagnées présentent généralement l’un des profils suivants :

- des sociétés non cotées en croissance,

- des sociétés dites "orphelines" ou des divisions sous-développées de grandes entreprises,

- des sociétés cotées dont le cours de bourse est sous-évalué ou dont le potentiel de croissance pourrait être mieux exploité par un actionnariat privé.

Le modèle du Private Equity peut s’appliquer à un large éventail de sociétés, quels que soient leur typologie, taille, secteur ou zone géographique. Les cas où le Private Equity génère une vraie valeur ajoutée sont nombreux, en particulier quand il s’agit pour les sociétés accompagnées de changer de dimension, de stratégie ou d’organisation.

Les performances du Private reposent sur un ensemble de leviers expliqué par Frédéric Stolar dans cette courte vidéo.

L'investissement en Private Equity comporte des risques de liquidité et de perte en capital. Les performances passées ne préjugent pas des performances futures

L'investissement en Private Equity comporte des risques notamment de liquidité et de perte en capital. Découvrez les principaux risques liés à l'investissement en Private Equity dans notre page Performance et Risques du Private Equity.

.png)

%2520(1).webp)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.webp)

.webp)

.jpeg)

.webp)

.jpeg)

Comment les particuliers peuvent-ils accéder au Private Equity ?

Des plateformes en ligne dédiées au Private Equity offrent des solutions d’investissement accessibles aux particuliers. Ces plateformes permettent de sélectionner des projets ou des fonds en fonction de critères spécifiques (secteurs, géographies, stratégies) et facilitent la souscription grâce à des processus digitalisés.

Certaines sociétés de gestion proposent des fonds spécialement conçus pour les investisseurs non professionnels, avec des tickets d’entrée réduits par rapport aux fonds institutionnels. Ces fonds sont souvent structurés pour offrir une diversification et une gestion professionnelle adaptées aux besoins des particuliers.

Le Private Equity est de plus en plus intégré dans des contrats d’assurance-vie ou des produits financiers structurés, permettant aux particuliers d’accéder à ces actifs tout en bénéficiant d’une certaine souplesse en termes de fiscalité ou de liquidité.