Altaroc Odyssey 2024 FPCI

Découvrir

Altaroc Odyssey 2024

Les performances passées et la sélection rigoureuse des fonds cibles ne préjugent pas des performances futures.

Les points clés du

Millésime 2024

Découvrez le nouveau Millésime Altaroc Odyssey 2025

Le portefeuille Altaroc Odyssey 2024

260M€ déjà engagés

chez 4 gérants mondiaux

Cette sélection reflète une volonté de diversification sectorielle et géographique, en ligne avec la stratégie long terme d’Altaroc, et privilégie des gérants à forte spécialisation sectorielle et à historique de performance démontré.

À date 260 M€ ont été engagés dans les fonds du Millésime.

L'investissement en Private Equity comporte des risques de perte en capital et de liquidité. Les performances passées ne préjugent pas des performances futures.

Vitruvian

Thoma Bravo

Summit Partners

Bridgepoint

20% du Millésime en

co-investissement

Un premier co-investissement a été réalisé aux côtés de Thoma Bravo dans Qlik, un acteur de référence dans le domaine des logiciels de data analytics. Cette stratégie vise à renforcer la sélectivité du portefeuille en ciblant des sociétés résilientes, en forte croissance, dans les secteurs d’expertise privilégiés par Altaroc.

L'investissement en Private Equity comporte des risques de perte en capital et de liquidité. Les performances passées ne préjugent pas des performances futures.

&1 rapport ESG par an

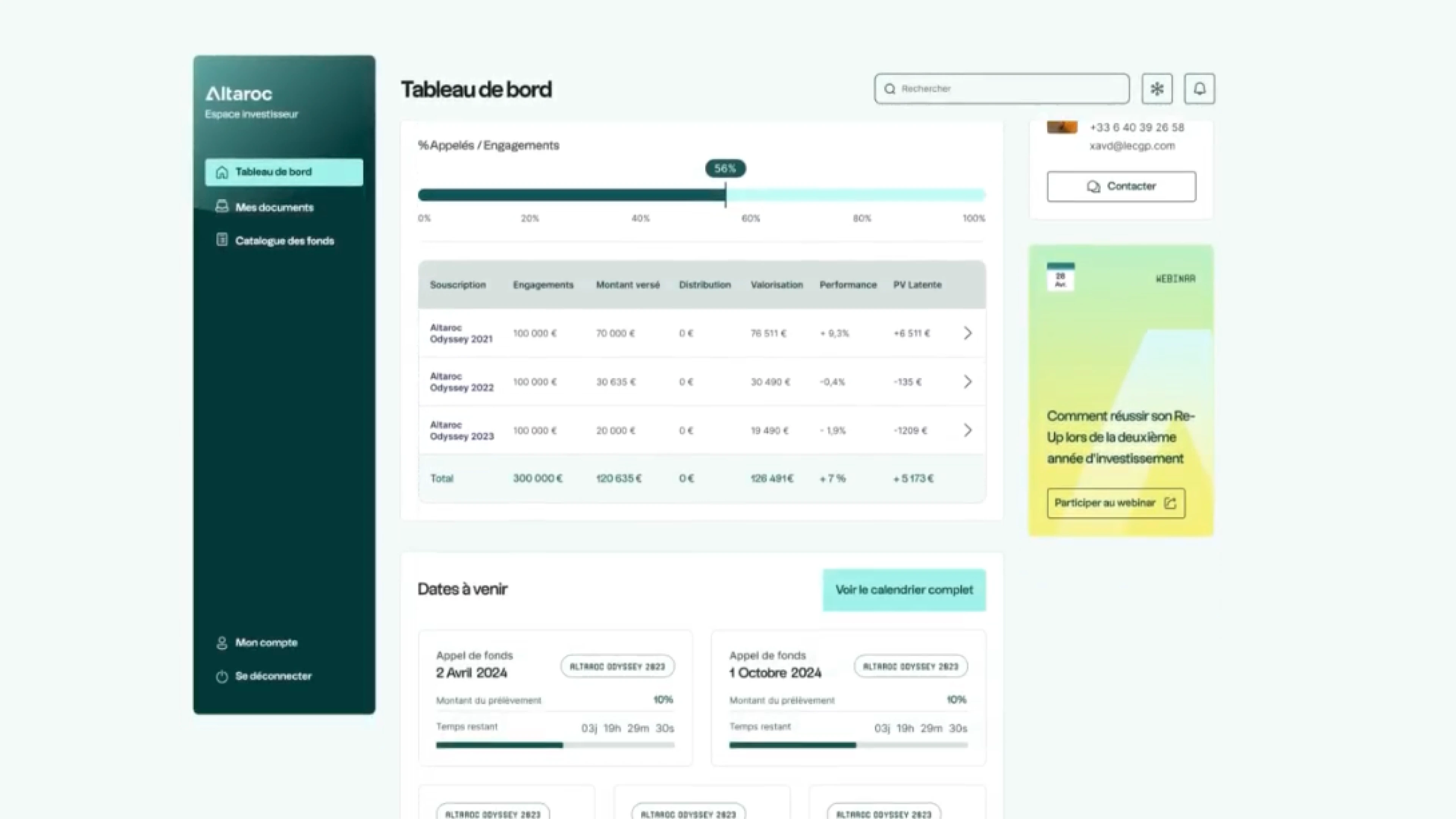

Ces reportings informent notamment sur la valorisation, les entrées et les sorties du portefeuille ainsi que sur l'actualité des sociétés accompagnées.

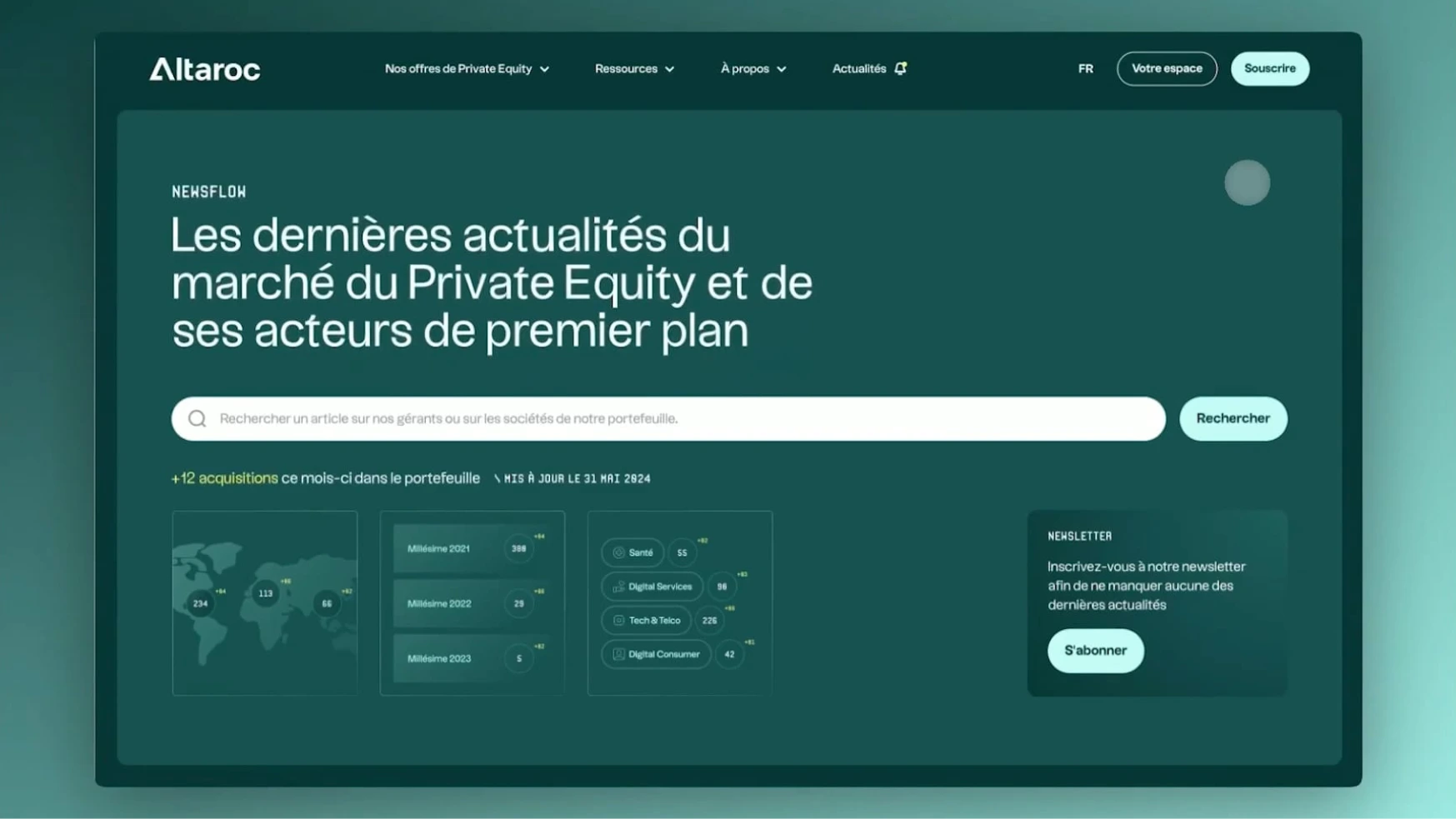

Souscription simple et 100% digitale, système d'appels de fonds simplifié ou encore suivi de la vie des Millésimes et de l'actualité des sociétés sous-jacentes, tout a été pensé pour offrir une expérience fluide et positive aussi bien pour nos investisseurs que leurs conseils.

Investir dans les gammes millésimées Altaroc, permet aux clients, en investissant dans plusieurs Millésimes, de se prémunir du risque macroéconomique.

L'investissement en Private Equity comporte des risques de liquidité et de perte en capital.

Les performances passées ne préjugent pas des performances futures.

Le rythme de déploiment des Millésimes de la gamme Odyssey s'explique par :

- le fait que la sélection des fonds soit réalisée au cours de la première année de vie des Millésimes, ou, au plus tard, au cours de l'année qui suit. Par opposition à la plupart des fonds de fonds, afin d'assurer une diversification par Millésime, mettent en moyenne 3 ans à sélectionner leurs gérants,

- la vitesse de déploiement des gérants que nous sélectionnons pour les portefeuilles de la gamme Odyssey,

- le sponsor Altamir permet de nous engager très tôt dans les fonds que nous sélectionnons, ainsi que d'offrir à nos souscripteurs l'accès à des Millésimes de la gamme Odyssey déjà bien investis.

La technologie, la santé, les services B2B et le digital consumer sont les secteurs de croissance qui porteront la transformation de l’économie dans les années à venir et se caractérisent par leur résilience. Ainsi, l'équipe d'investissement d'Altaroc a développé une expertise particulièrement pointue dans ces secteurs.

La construction des portefeuilles de la gamme Odyssey s'appuie sur des critères communs quel que soit le Millésime, à savoir :

- une taille minimale de 100M€,

- 80% des montants investis dans 5 à 7 fonds sélectionnés pour leur track-record exceptionnel sur la durée, afin de garantir la performance et la diversification,

- 20% des montants alloués aux co-investissements aux côtés des gérants, pour booster la performance,

- 2 zones géographiques principales ciblées, l'Europe, l'Amérique du Nord avec une exposition à l'Asie et au reste du monde via nos fonds globaux.

- 2 segments ciblés pour leur meilleure rentabilité et leur moindre volatilité, le Buy-Out (ou LBO) et le Capital Growth (ou Capital-Développement),

- des appels de fonds à date et montants fixes, pour optimiser la trésorerie des investisseurs.

Les 5 à 7 fonds sélectionnés seront différents sur chacun des Millésimes de la gamme Odyssey.

.webp)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.webp)

.webp)

.jpeg)

.webp)

.jpeg)